презентация эмитента

Новый выпуск облигаций коллекторского агентства СЗА (BB-, 100 млн р., YTM 32,5-33,2%)

- 25 марта 2025, 10:51

- |

Информация для квалифицированных инвесторов

🧮 Предварительные параметры второго выпуска облигаций СЗА (ВB-|ru|):

— 100 млн р.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность: 28,5-29% / 32,5-33,2% годовых

🧮 Размещение в среду 2 апреля

Подробнее — в презентации эмитента и выпуска облигаций СЗА

А на новой неделе проведем с СЗА и видео-интервью

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

- комментировать

- 2.4К

- Комментарии ( 0 )

🥇 $PLZL — Что нужно знать про реализацию главного проекта Полюса?

- 10 декабря 2024, 20:02

- |

Сегодня представители золотодобытчика наконец-то рассказали подробности про реализующийся "Сухой Лог".

🥇 Который может стать крупнейшим месторождением в России и практически удвоить добываемую руду.

Однако вместе с этим он несет в себе высокие капитальные затраты, что ставит под вопрос сохранение дивидендов.

⚡️ Но это лишь предположение, к тому же это чуть ли не в полной мере может нивелироваться огромными перспективами.

Запуск 1-ой линия здесь все также планируется на 2028 год, а 2-ой — аж на 2029.

❗️ Из-за чего в долгосрочной перспективе акции Полюса остаются отличным активом и затмевают всех конкурентов!

И пока на рынке царит паника, я спокойно докупаю интересные акции по смешным ценам.

Список таких надежных, а главное перспективных бумаг я уже опубликовал в нашем tg: https://t.me/+tUWrRnSctOczNjky

Успевай переходить, ведь уже скоро эти идеи начнут реализовываться ❤️

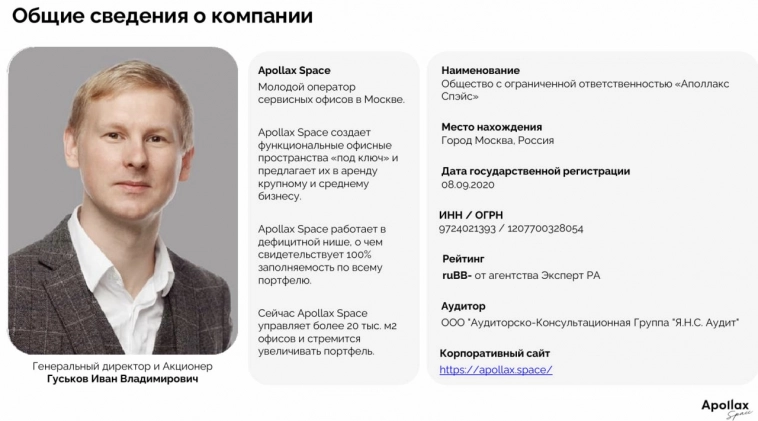

Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

- 04 апреля 2024, 12:03

- |

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовых

Это и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

( Читать дальше )

Презентация облигаций Мани Капитал (ruBB-, 200 млн р., купон первых 6 мес. 23%, YTM 19,6%)

- 28 февраля 2024, 14:24

- |

Слайды из презентации 3-го выпуска облигаций Мани Капитал (ruBB-, 200 млн р., купон первых 6 мес. 23% годовых, YTM на весь срок обращения 19,6% годовых).

О профиле деятельности (займы малому бизнесу), о ее результатах и финансовых метриках, о том, причем здесь Делимобиль. И не только.

📍 Размещение облигаций – 5 марта.

📍 Подать предварительную заявку на участие в размещении облигаций МФК Мани Капитал можно в телеграм-боте ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

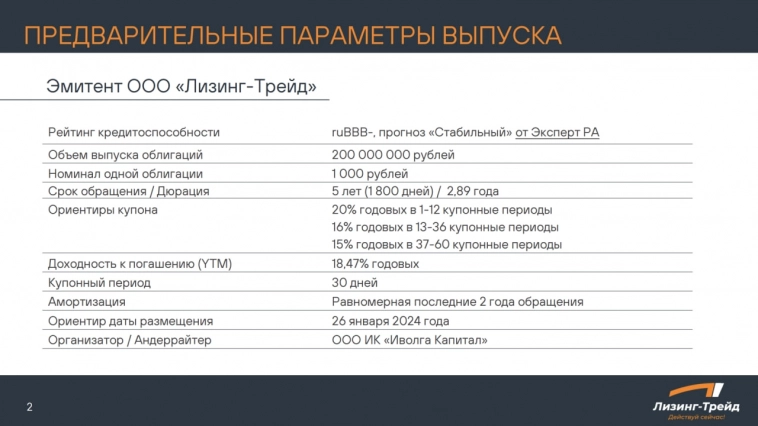

Лизинг-Трейд 11 (ruBBB-, 200 млн р., YTM 18,5%). Слайды из презентации

- 23 января 2024, 08:31

- |

В эту пятницу, по плану, пройдет размещение облигаций Лизинг-Трейд 11 выпуска (ruBBB-, 200 млн руб., YTM 18,5%).

Сумма облигационного долга Лизинг-Трейд в обращении достигнет 2,28 млрд руб. Всего же ровно за 4 года на публичном рынке компания погасила облигаций на 625 млн руб. и выплатила купонов на 600 млн руб.

За это время Лизинг-Трейд получил и повысил до ВВВ- кредитный рейтинг. Увеличил лизинговый портфель в 2,3 раза. И при этом сохранил консервативной долю облигаций в своем кредитном портфеле (на облигации приходится 36% от всего портфеля заимствований).

Компания придерживается стратегии частых размещений малыми суммами, причем способна размещать достаточно длинные облигации, пусть и с офертами. Таким образом гибко регулирует сумму и стоимость долга. Наиболее эффективная стратегия на рынке публичного долга среди всех имен, с которыми мы работаем.

Подробнее – в презентации нового выпуска облигаций. Здесь приводим некоторые слайды из нее.

( Читать дальше )

Первый розничный выпуск облигаций в юанях - уже 20 декабря (МФК Быстроденьги, только для квал.инвесторов, ruBB, 17,5 млн юаней, YTM 8,3%)

- 16 декабря 2022, 07:42

- |

На 20 декабря намечено размещение первого розничного выпуска облигаций в юанях.

Эмитент – МФК Быстроденьги (ruBB). Купон – 8,0% (YTM 8,3%), срок до погашения 3,5 года. Сумма выпуска – 17,5 млн китайских юаней (при курсе юаня 9,2 рубля – 161 млн руб.). Облигации доступны только квалифицированным инвесторам.

Возможно, со временем будут предложения выше, но нынешнее пока безальтернативно по ставке. Карта рынка юаневых облигаций как иллюстрация.

Розничным выпуск делает и номинал 1 облигации. Он у Быстроденег равен 100 юаням (~920 руб.). До сих пор эмитенты устанавливали номинал не ниже 1000 юаней (~9200 руб.).

( Читать дальше )

Предварительные параметры облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов, переменный купон, первый год - 22%)

- 10 июня 2022, 18:21

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР:

- Объем выпуска — 100 млн рублей

- Срок обращения — 1260 дней (3,5 года)

- Ориентир дата начала размещения — 16 июня

- Периодичность купона — месяц

- Ориентир ставки купона (купон — 30 дней):

- 22% — 1 – 12 купонные периоды

- 18% — 13 – 18 купонные периоды

- 16% — 19 – 24 купонные периоды

- 14% — 25 – 30 купонные периоды

- 12% — 31 – 42 купонные периоды

( Читать дальше )

16 июня - предварительная дата размещения облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов)

- 09 июня 2022, 09:03

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР (только для квал.инвесторов). Из констант – сумма 100 млн.р. и срок обращения 3,5 года (1 260 дней). Ориентир даты размещения – 16 июня. Ставка купона и прочие опции– чуть позднее.

( Читать дальше )

Ориентир даты размещения облигаций девелопера AAG (BBB-(RU), эмитент "А Девелопмент", купон/доходность ~13,85%/14,59%)

- 24 января 2022, 10:46

- |

27 января — ориентир даты размещения облигаций девелоперской группы AAG (эмитент «А Девелопмент»).

27 января — ориентир даты размещения облигаций девелоперской группы AAG (эмитент «А Девелопмент»).Группа базируется в Санкт-Петербурге и специализируется на строительстве жилых объектов бизнес- и премиум-класса. Рейтинг эмитента — BBB-(RU) от АКРА.

Сумма выпуска — 700 млн.р. Срок до погашения — 3 года (1 092 дня, с правом эмитента на досрочное погашение выпуска облигаций 26.01.2023 года). Ориентир ставки купона/доходности повышен до 13,85%/14,59% годовых.

Выпуск рассчитан на квалифицированных инвесторов. Организатор выпуска ИК «Иволга Капитал».

- Интервью с эмитентом. AAG — YouTube

( Читать дальше )

Анонс размещения облигаций петербургской девелоперской группы AAG (эмитент "А Девелопмент", BBB-(RU), 700 млн.р., YTM ~14,2%)

- 06 января 2022, 08:50

- |

На вторую половину января (ориентир — 20.01) намечено размещение облигаций девелоперской группы AAG (эмитент «А Девелопмент»).

Группа базируется в Санкт-Петербурге и специализируется на строительстве жилых объектов бизнес- и премиум-класса. Рейтинг эмитента — BBB-(RU) от АКРА.

Сумма выпуска — 700 млн.р. Срок до погашения — 3 года (1 092 дня). Ориентир ставки купона/доходности — 13,5%/14,2% годовых.

Выпуск рассчитан на квалифицированных инвесторов. Организатор выпуска ИК «Иволга Капитал».

Презентация группы AAG и выпуска облигаций:( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал